국내 인프라시장 침체에 보험사들 해외 인프라투자 가속

보험업계를 비롯한 기관투자자들이 국내 인프라시장을 등지고 해외 시장으로 내달리고 있다. 저수익과 신규 딜 부족, 회계 관련 규제 등에 시달리는 국내 시장에서 투자하기 마땅치 않자 해외 투자 비중을 늘리고 있는 것이다. 보험사 자금의 해외 이탈이 가속화되면서 국내 민간투자시장에서 '돈 모으기'기 더욱 어려워질 것이라는 우려가 나온다.

3일 인프라금융권에 따르면 삼성생명은 지난달 20일 프랑스의 인프라투자 전문 운용사 메리디엄(Meridiam)의 지분 20%를 취득해 2대 주주가 됐다고 발표했다.

파리에 본사를 둔 메리디암은 2005년 설립됐고 운용자산 규모는 지난해 기준 27조원 규모다. 유럽·북미 등의 공공 서비스, 탈탄소 솔루션, 신재생 에너지 등 주로 친환경 인프라에 투자해왔다. 삼성생명과 메리디암의 협업으로 삼성생명은 운용자금 중 해외 인프라 투자 비중을 더욱 늘릴 전망이다.

앞서 삼성생명과 삼성화재는 지난해 9월 블랙스톤과 6억5000만 달러(9200억원) 규모의 펀드 투자 약정을 체결하기도 했다 세계 최대 사모펀드(PEF) 운용사의 펀드에 자금을 맡겨 부동산과 인프라 등 대체투자자산의 수익률을 높이기 위해서다.

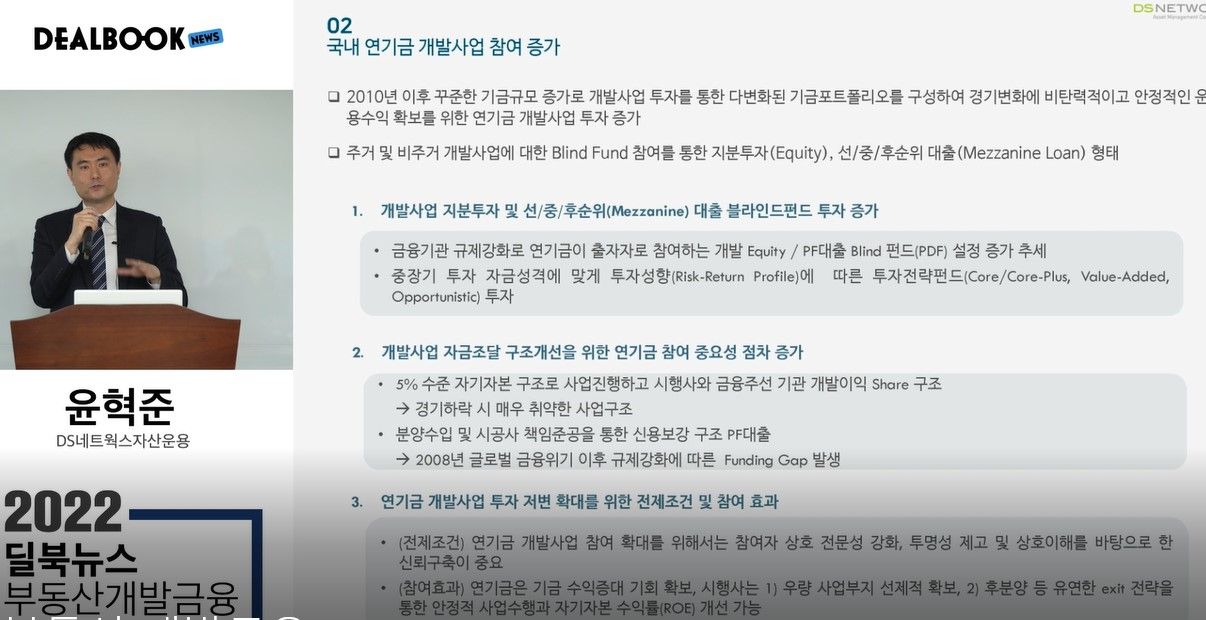

보험사· 연기금의 해외 인프라 투자가 대세로 자리잡자 글로벌 운용사들이 국내 LP(펀드 출자자)를 상대로 한 인프라 지분투자형 펀드 자금 모집을 늘리고 있다.

신한자산운용은 지난해 말 캐나다계열 브룩필드자산운용의 위탁을 받아 '브룩필드 글로벌 에너지전환펀드 1호(Brookfield Global Transition Fund, BGTF 1호)'에 투자하는 재간접 상품을 내놨다. 이어 700억원 규모의 국내 자금을 확보해 펀딩을 마무리했다.

BGTF1호의 전체 모집액은 140억달러이며 이 중 브룩필드운용이 27억달러 투자를 약정했다. 신재생자산 등 탄소중립경제 전환에 기여하는 사업에 지분 투자하며 총 IRR 13%(순IRR 10%), 현금 수익 연 3~5%를 예상한다. 펀드 만기는 12년(약정기간 4년)이다.

신한자산운용은 브룩필드 인프라펀드에 대한 국내 기관들의 인기가 많자 또 다른 브룩필드 인프라펀드를 팔고 있다. 브룩필드 데트펀드(Debt fund, 3억달러)와 에쿼티퍼드(Equity fund, 3억달러)의 2차 클로징(금융모집)을 완료한 데 이어 오는 6월까지 자금을 추가 모집하고 있다. 이밖에 맥쿼리그룹도 맥쿼리아시아인프라펀드(MAIF)의 국내 LP모집을 진행중인 것으로 알려졌다.

보험사들이 국내 인프라보다 해외 인프라 투자를 선호하는 것은 지분 투자 수익률이 월등히 높기 때문이다. 해외 인프라펀드의 IRR 수익률은 대략 10% 이상이다. 반면 국내 사업수익률은 불변기준 BTO(수익형 민자사업) 4~5%, BTO rs/a사업의 경우 2.5~3% 수준에 그친다.

삼성 보험 계열의 한 임원은 "저수익 탓에 국내 민자사업에 대한 지분 투자를 기관들이 기피하자 사업주들이 대출 상품에다 지분 투자를 패키지로 묶어 팔고 있는 실정"이라고 지적했다. 대출에다 지분을 끼워팔기하고 있다는 뜻이다.

그는 이어 "해외와 비교할 때 한국이 독보적으로 신용등급이 높고 안정적인 시장도 아니다"면서 "리스크 대비 수익성과 장기간의 자금 배정을 고려할 때 대형 보험사나 연기금이 해외 인프라 비중을 더 크게 가져가고 있다"고 강조했다.

더욱이 신규 자금 모집 딜도 나오지 않는 등 국내 인프라시장은 침체기에 있다. 국민은행에 따르면 지난해까지 최근 3개년 금융약정 체결된 신규사업은 총 4건, 2729억원에 그쳤다. 그나마 환경사업이 클로징되고, 민자 간판인 도로·철도사업은 전무했다. 지난해에는 신규사업이 아예 단 1건도 없었다. 수익률도 낮고 투자할만한 프로젝트도 없다는 것이다.

이런 와중에 보험사들의 회계부분에 IFRS(국제회계기준) 17과 K-ICS 도입은 국내 인프라 시장 이탈을 더욱 부채질했다. IFRS 17도입으로 보험자산과 보험부채가 시가평가로 바뀌고 건전성 부분에서 K-ICS가 도입됨에 따라 위험가중치가 높은 지분투자나 인프라와 같은 장기대출 기피요인이 되고 있다. 보험업계는 회계부분이 해결이 되지 않으면 펀드를 통한 국내 인프라자산 투자가 쉽지 않을 것이라고 우려한다.

보험사들의 글로벌 운용사 펀드를 통한 해외 인프라 투자가 늘어나면서 국내 민자 인프라시장의 자금 공백 우려가 커지고 있다.

조상용 국민은행 인프라금융부장은 "민자시장에서 금융기관이 전담조직을 대부분 해체되는 등 생존 몸부림을 치고 있다"면서 "연기금·공제회가 이미 이탈했고 보험사들의 이탈이 가속화되고 있으며 남은 것은 은행뿐이다. 여러 금융기관을 모아 대주단으로 참여하는 민자사업 특성상 금융기관 이탈은 큰 장애요인"이라고 토로했다.