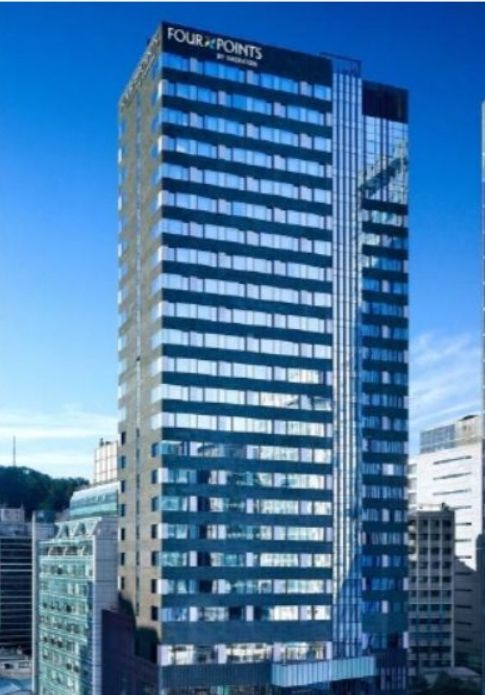

‘포포인츠 조선 명동’ 인수전, 2파전으로 압축(업데이트)

포포인츠 조선 명동 전경이지스자산운용이 매각하는 서울 중구 ‘포포인츠 바이 쉐라톤 조선 명동(포포인츠 조선 명동)’의 인수전이 퍼시픽자산운용과 한투부동산신탁의 2파전으로 압축되고 있는 것으로 전해졌다. 이지스운용은 당초 26일 우선협상대상자를 발표할 예정이었으나, 6월 말 또는 7월 초로 발표 일정을 연기했다. 28일 투자업계에 따르면 이지스운용과 매각 주관사인 딜로이트안진이 지난 24일 진행한 포포인츠 조선